保险定调“数字化”转型方向:“数字技术是全新生产力”

2020-11-17移动互联网 编辑:安安

原标题:保险定调“数字化”转型方向: “数字技术是全新生产力”

今年以来,“数字化”转型成了保险公司大会小会上的关键词。疫情进一步加速了保险公司数字化转型的进程。“进一步推动数字化转型,顺应行业发展是保险公司的必选之路。”某保险公司负责人对21世纪经济报道记者坦言。

在监管层面上,相关政策文件频发,亦助力整个行业数字化转型进程的不断加快,保险业有望迎来新的发展机遇。

数字化转型是全新生产力

疫情令保险业对数字化转型的重要性和迫切性有了更为深刻的认识。“加速推进保险业数字化转型已经成为当前业界共识,一方面是因为疫情常态化使得线下业务的运营受阻,保险同业需要依靠线上运营的方式,或者依靠新兴的技术手段尽快恢复稳健运营;另一方面,数字技术是全新生产力,在成本及运营效率上具备绝对优势,比如智能理赔、智能客服等应用领域均有实质性的产能提升,并且具备成本优势,该类数字化应用在行业内的渗透率已经较高。”众安金融科技研究院秘书长樊旼旼在接受21世纪经济报道记者采访时如是说。

保险公司相继定调“数字化”转型方向。例如,11月12日-13日,在人保集团召开战略研讨会上,人保集团董事长罗熹指出,人保要始终保持人民保险的发展理念,履行服务国家战略的历史责任,提升财险创新驱动的市场优势,打造全面风险管理的服务平台,健全市场化运作的管理体制,建立数字化支撑的发展基础,提高现代国有企业的治理能力。

政策亦在不断加码。据21世纪经济报道记者不完全统计,2019年8月,央行发布《金融科技(FinTech)发展规划(2019-2021)》,标志着我国金融科技顶层设计出台,指明了未来的金融保险行业将迈入与科技融合发展的新阶段;2020年1月,银保监会下发《关于推动银行业和保险业高质量发展的指导意见》,再次明确鼓励保险机构创新发展科技保险、注重科技赋能保险的整体态度;2020年5月,银保监会下发《关于推进财产保险业务线上化发展的指导意见》,从制度层面鼓励保险公司转型线上化,有利于行业更加坚定推进科技转型;2020年8月,银保监会进一步下发《推动财产保险业高质量发展三年行动方案(2020-2022年),再次提出支持财险公司制定数字化转型战略,加大科技投入和智力支持,打造具备科技赋能优势的现代保险企业。

麦肯锡咨询公司总结称,全球保险业正在进入数字化时代,领先的传统保险集团纷纷开启数字化转型,在数字化战略规划、数字化基础打造和数字化创新实践等方面加强投入。而新进入者也纷纷基于对数字化趋势的判断采取创新颠覆的商业模式,一时呈现百舸争流的生动局面。

数字化转型面临两难抉择

普华永道在《后疫情时代:保险业加速转型的五大关键点》报告中称,不少保险公司无论是在前台、中台还是后台,可能已开始了数字化转型计划。尽管如此,整个行业的运营仍受到人员过多、过度依赖人工流程、技术分散和难以充分利用现有数据等问题的困扰。因此,后疫情时代的重构是保险公司把所有的关注点和力量都聚焦数字化议程的机会,让前台到后台都实现转型。这是所有现代化企业前进的方向,当然保险公司也不例外。数字化赋能销售、 直接面向消费者的互动、自动化顾问、数字化承保和自动化理赔只是应考虑的高价值机会中的一部分。同样重要的是基础数据、云平台和网络安全的能力建设。

诚然,保险业数字化转型也面临着痛点及困难。樊旼旼认为,主要体现在三个层面:一是技术“替代思维”理念亟待突破;二是“新旧”数字化转型的认知困境;三是“数字化转型”量化指标亟待构建。

事实上,数字化转型不仅仅是优化内部运营高效的问题,更是如何利用新兴技术是解决合规创新与发展的问题。在樊旼旼眼中,企业需放弃“新旧替代思维”,以市场需求为出发点,整合技术资源赋能业务发展,以“创新发展”的思维来思考数字化转型的方向。

与此同时,企业需清晰明白新旧数字化转型的区别。例如,当前行业面临以智能技术为基础的数字化转型发展趋势,行业仍存在将“AI系统”与“IT系统”混淆认知的问题,AI系统从启动到稳健运营需要“冷启动”时间,AI系统是动态演变、不断完善的系统,倘若依照旧的技术选型方式(IT技术选型的方式),可能会错过AI技术可能为企业带来的技术发展红利,错过企业实施新的数字化转型的机遇窗口期。

事实上,企业实施数字化转型面临两难抉择。究其原因,樊旼旼分析称,可能很大一部分原因是数字化转型的经济价值尚未被科学量化,企业实施创新发展战略的规划尚未有科学的理论与实践紧密结合的框架作为指引,因此企业面临不敢转、转型难的困境,这也是行业当前重点关注的领域。

从产品、营销到服务端的创新

对于保险业数字化转型的方向,麦肯锡咨询公司认为,当前中国保险市场存在三大趋势:首先,保险业正在开启中国保险业的数字化新征程。从粗放的规模化增长模式向精益化、高质量发展模式转型;其次,市场玩家将从几家独大的单一生态向多方共赢的生态圈模式转型;第三,未来的保险客户将更能接受线上展业和服务。在这样的趋势下,中国保险公司也已经开始试水数字化新模式、打造新能力,开启了中国保险业的数字化新征程。

11月10日,中国人寿寿险公司副总裁杨红出席“第十五届21世纪亚洲金融年会”时谈及自己的体会时表示,如果说产品销售是保险公司生存和发展的核心支撑,是高质量发展的基础,那么在科技日新月异的今天,运营服务通过不断为一线销售赋能,正成为保险公司的生命线,销售与服务的融合已经成为保险公司转型的方向。

在杨红看来,目前,保险公司在智能化服务方面还有一些需要继续探索与提升的空间,比如数据与模型的积累优化。“在理赔智能模型中最重要的是基础数据;保险公司如何训练自己的模型,通过数据积累让它更加精确等等。”

樊旼旼指出,从技术应用来看,当前数字化转型的热点在于营销端的智能升级方面,比如智能客服、代理人智能辅助等,以多倍于同业竞争者的服务能力获得市场份额,而未来数字化转型的方向还将体现在产品或保险服务端的创新。真正技术红利的实现应该在于以市场需求为目标,充分利用此次技术的发展红利,设计出更适配新渠道或新营销模式的保险产品或服务,最终获得因差异化竞争带来的经济价值。

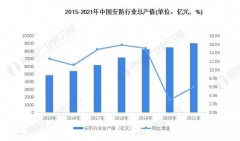

银保监会数据显示,2019年,主要银行机构的信息科技总投入超过1730亿元,同比增长22.8%。信息科技总数10.5万人,同比增长12.8%;主要保险机构信息科技直接投入330多亿元,同比增长16.9%,信息科技总数2.4万人,同比增长13.8%。

(作者:李致鸿 编辑:曾芳)